Risco de estagflação global e novos casos de covid-19 na China preocupam investidores no mundo. Guerra entre Rússia e Ucrânia segue no centro do debate

Confira o boletim semanal da quarta semana de março

À medida em que a guerra entre a Rússia e a Ucrânia se estende, aumentam as incertezas sobre os impactos decorrentes do conflito na economia mundial. Após quase um mês de batalhas, a invasão russa trouxe alta volatilidade aos mercados, e os rumores de que o país teria pedido ajuda financeira e militar à China trouxe mais tensão no início da semana passada, sendo dissipada posteriormente e os mercados fecharam em terreno positivo.

Diante da relevância da Rússia no mercado internacional de petróleo, que ocupa a terceira posição no ranking dos maiores exportadores, atrás apenas de Estados Unidos e Arábia Saudita, a preocupação atual dos economistas e dos bancos centrais é um cenário de estagflação global.

Segundo os especialistas no mercado financeiro, estagflação ocorre quando existe inflação em determinada economia, mas não há crescimento do PIB – Produto Interno Bruto de um país.

Este cenário é o que todo Banco Central teme, pois como é de conhecimento público, a principal forma para fazer a economia crescer e se desenvolver é o excesso de capital, mercado de capitais forte e desenvolvido e o fácil acesso ao crédito.

Mas, caso isso estiver acontecendo a plenos motores, pode desencadear inflação e os Bancos Centrais vão precisar reduzir o dinheiro em circulação, reduzindo também o crédito que freia a produção e o consumo, diminuindo a inflação e estancando o crescimento.

A estagflação é um evento em que ocorre o travamento da economia, e sair deste estado é bem mais desafiador.

Para lidar com a inflação, os bancos centrais do mundo estão subindo suas taxas de juros, e na última quarta-feira foi o dia do Banco Central do Brasil (BC) e do FED (Banco Central Americano) acompanharem esse movimento.

Nos Estados Unidos, o FOMC – Comitê de Política Monetária dos Estados Unidos – estipulou a taxa de 0,25% ao ano, como já era aguardado pelo mercado. Além disso, o FED sinalizou que as taxas de juros por lá podem ter um ciclo de altas que se estenderiam até 2024, surpreendendo os investidores, após ajustes em suas previsões o esperado para a taxa de juros americana em 2024 está entre 2,4% e 3,4%.

No Brasil, o Banco Central foi mais uma vez agressivo e determinou um aumento de 1% na Taxa Selic que passou a ser de 11,75% a.a. Após o fim da reunião, o BC sinalizou que deve realizar um novo aumento na mesma magnitude na próxima reunião, que ocorrerá em maio deste ano.

Além dos efeitos inflacionários oriundos da guerra, o mercado está atento ao surgimento de novos casos de covid na China, que tem implantado uma série de lockdowns para enfrentar a maior onda de novos casos da doença desde o início da pandemia.

Embora o governo chinês tenha divulgado dados da atividade industrial e vendas do varejo superiores às expectativas do mercado, analistas temem que os lockdowns possam interferir no crescimento da economia do país.

Você também pode gostar: Fundos imobiliários, é o momento de investir?

Confira como o mercado encerrou a semana

Destaques do Ibovespa

Veja as empresas que mais valorizaram e as que mais se desvalorizaram na semana

O destaque positivo da semana foi para as ações da CVC, o principal motivo segundo os analistas vem do fato da empresa apresentar um demonstrativo financeiro melhor do que o esperado pelo mercado.

A empresa encerrou o ano de 2021 com prejuízo líquido de R$486,7 milhões contra R$1,2 bilhão de prejuízo apresentado em 2020.

Para o destaque negativo foram as ações da Petrobrás. Segundo especialistas, o principal motivo para isso foi a queda do preço do petróleo internacionalmente.

Câmbio e juros

O dólar encerrou a semana com alta de 1,01% em relação ao real, cotado em R$ 5,02/USD.

Já a curva dos juros futuro DI com vencimento em janeiro de 2031, apresentou queda de 25bps na semana e atingiu o patamar de 11,04%.

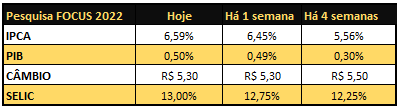

Boletim FOCUS

O Relatório Focus, divulgado pelo Banco Central, resume as expectativas para o PIB, IPCA, Câmbio, Selic, feita pelos agentes de mercado, como bancos, corretoras, gestoras entre outros.

O relatório desta semana chama a atenção para a expectativa de inflação que, na leitura dos participantes da pesquisa, há quatro semanas esperavam que o IPCA encerrasse o ano de 2022 em 5,56%. Hoje, o mercado já espera que este valor esteja por volta de 6,59%.

Para conter este aumento na inflação projetada o mercado também fez um ajuste na sua previsão da Selic, que passou de 12,25% há quatro semanas para 13% no relatório divulgado hoje (21/03).

Confira as projeções do Boletim Focus para o ano de 2022

Especialistas destacam que dada a dificuldade de prever estes indicadores, o investidor deve, principalmente, se atentar à tendência daquilo que o mercado está enxergando. Neste sentido, IPCA e Selic, segundo o FOCUS, estão em tendência de alta.

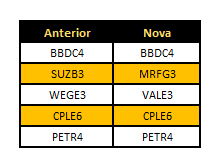

Carteiras Recomendadas

Conheça a carteira recomendada Top Picks Semanal do analista técnico Gilberto Coelho.

Você pode ter acesso à essa e muitas outras carteiras de forma exclusiva e gratuita, acesse agora nossa área logada em: https://lounge.ihubinvestimentos.com.br/login/

Veja outros assuntos que podem impactar seus investimentos essa semana

Nesta semana o mercado continuará atento com as negociações de paz entre a Rússia e a Ucrânia.

No cenário macroeconômico global, o dado mais aguardado da semana será a decisão de política monetária da China, investidores esperam que o governo chinês mantenha sua taxa de juros estável.

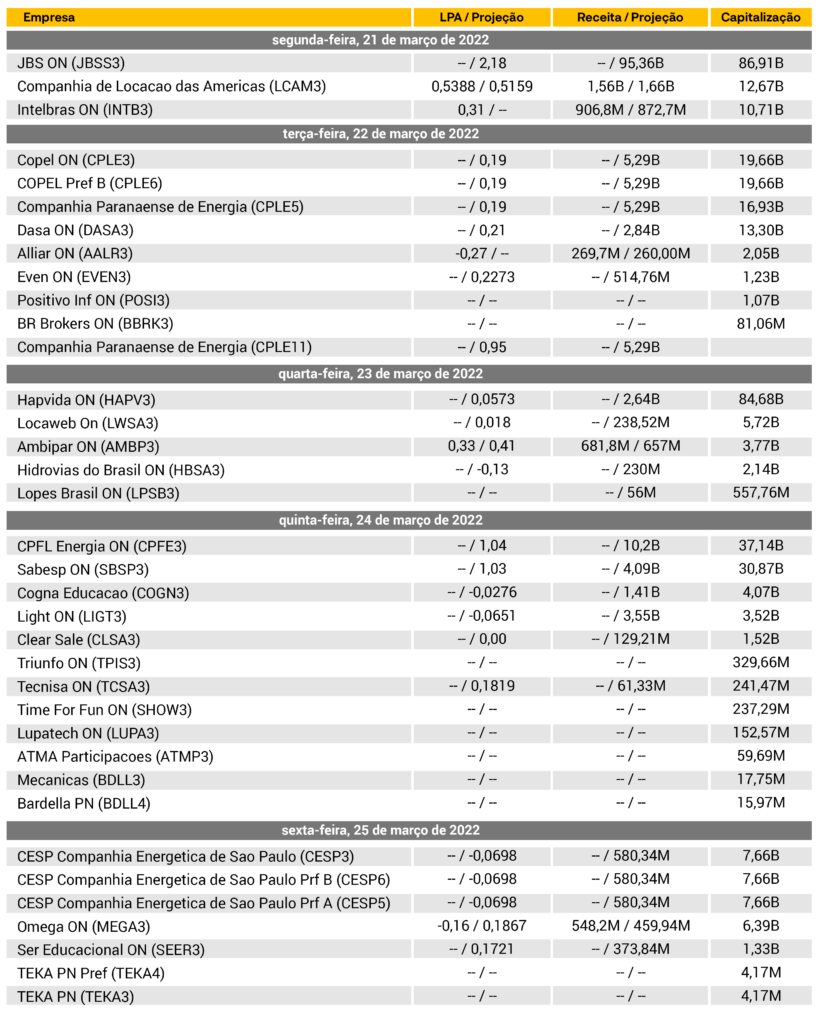

No Brasil segue a temporada de divulgação de balanços, cerca de 82% das empresas do Ibovespa já divulgaram seus resultados.

Confira as empresas que divulgam seus balanços nesta semana

Ficou com alguma dúvida referente aos assuntos da semana? Preencha o formulário abaixo, e um especialista da iHUB Investimentos, empresa parceira do iHUB Lounge entrará em contato com você.