Balanços corporativos derrubam o Ibovespa na semana

Desfechos da reforma tributária e fiscal está no radar dos investidores durante a semana

Na última semana, o Ibovespa teve mais um período de queda, em meio a balanços mistos e com estrangeiros realizando lucro devido ao aumento da aversão ao risco no exterior. Já a ata do Copom seguiu afirmando o cenário de melhora nas expectativas de inflação.

Enquanto isso nos Estados Unidos, as preocupações sobre o setor bancário depois do downgrade em massa nos bancos norte-americanos pesaram, no entanto, foi amenizado pelos dados de inflação de julho terem vindo abaixo do esperado. O índice ficou em 0,2%, dentro do esperado e com núcleo mantendo-se estável em 4,7% na comparação anual.

Na China, a balança comercial veio abaixo do esperado com importações desabando 12% em julho, mostrando ainda a fraqueza da economia chinesa. No país, a inflação em julho teve deflação de 0,3%, reforçando o arrefecimento da atividade econômica local.

Cenário Local

No Brasil, as vendas no varejo ficaram estáveis em junho, mas cresceram 1,3% na comparação anual. Além disso, o volume de serviços subiu 0,2% em junho, abaixo dos +0,5% esperado e 4,1% na comparação anual, contra +4,2% projetado.

O IPCA de julho ficou em +0,12%, acima do esperado de 0,07% e com transportes sendo o principal contribuidor da alta do índice.

O iHUB Lounge possui uma área exclusiva com e-books e planilhas para você multiplicar os ganhos como investidor. A sua entrada na plataforma é gratuita clicando aqui!

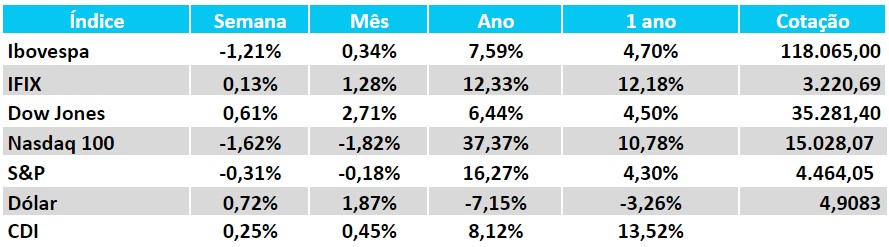

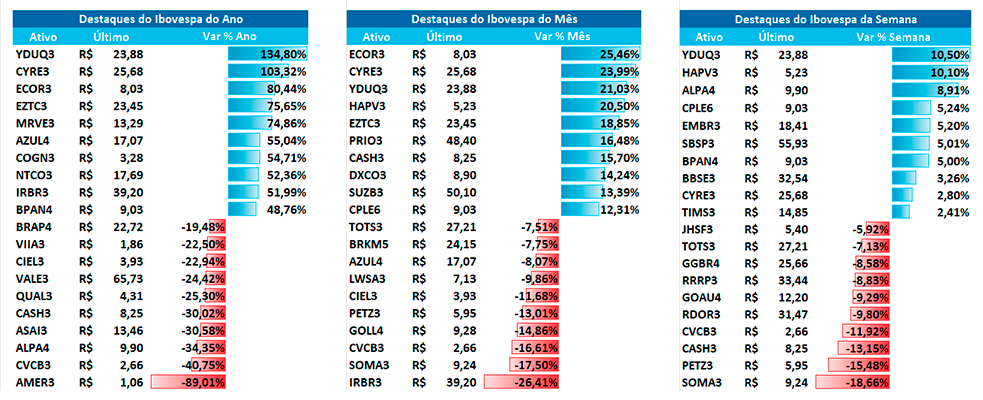

No decorrer da última semana, marcada por uma enxurrada de relatórios financeiros e com indicadores de inflação e taxas de juros sob escrutínio, o índice Ibovespa concluiu sua terceira semana consecutiva com queda, acumulando uma diminuição de 1,2%, atingindo os 118.065 pontos.

Os investidores reagiram às divulgações dos balanços mais significativos do segundo trimestre, com mais de uma centena de empresas brasileiras publicando seus resultados nos últimos dias. Entre as ações listadas no Ibovespa, 66 empresas já apresentaram seus dados até o momento. Em termos gerais, a temporada de balanços não tem revelado um desempenho robusto, com somente 35% das empresas no índice conseguindo superar as estimativas de lucro, resultando em uma surpresa negativa de 6,3%.

No cenário político, uma semana relativamente tranquila trouxe à tona o destaque do lançamento do novo Plano de Aceleração do Crescimento (PAC), com foco na melhoria da infraestrutura nacional e na promoção de investimentos na transição energética.

O governo federal oficializou o lançamento da versão atualizada do PAC, que contempla um montante de investimentos de R$1,68 trilhão nos próximos anos. Desse total, R$ 371 bilhões virão do Orçamento Geral da União, R$ 612 bilhões serão oriundos do setor privado, R$ 362 bilhões virão de financiamentos e R$ 343 bilhões serão provenientes de empresas estatais – uma parcela significativa dos quais será alocada pela Petrobras, que planeja investir R$ 323 bilhões em 47 projetos dentro do âmbito do programa, incluindo a exploração de nove poços na Margem Equatorial.

O ministro Fernando Haddad também anunciou um pacote de medidas voltadas para a transição ecológica como parte do novo PAC. Tais medidas englobam a implementação de um mercado regulamentado de carbono, a emissão de títulos soberanos sustentáveis e a reformulação do Fundo Clima.

No front corporativo, a semana mais intensa da temporada de resultados chegou ao fim, com 66 empresas listadas no Ibovespa apresentando seus balanços. Dentre os destaques, merecem atenção: (i) BBAS3, que registrou o maior Retorno sobre o Patrimônio Líquido (ROE) entre as instituições financeiras, alcançando 21,3%.

A equipe de research da XP acredita que o banco está caminhando na direção correta para alcançar um resultado final próximo ao limite superior do intervalo, o que acarretaria em um P/E implícito de cerca de 4,1x para 2023.

Apesar de uma valorização significativa de 41% no acumulado do ano, o banco ainda se encontra em um nível bastante descontado; (ii) RAIL3, que apresentou retornos expressivos no primeiro semestre de 2023, em análise da XP Investimentos, considera um bom presságio para o ano fiscal.

O EBITDA de R$ 1,45 bilhão da Rumo reflete um desempenho sólido tanto em comparação anual (+29% em termos comparáveis) quanto trimestral (+23%, após normalização dos elevados índices de roubo no primeiro trimestre), ainda que levemente abaixo das expectativas do mercado. Para a semana seguinte, todos os olhares se voltam para os resultados de RDOR3, TFCO4 e DESK3, agendados para a segunda-feira (14).

Fluxo Estrangeiro

O fluxo estrangeiro para a bolsa brasileira no mês de agosto (até 10/08) é negativo em -R$ 6,597 bilhões. No ano, o fluxo é de entrada de R$17,528 bi.

Confira o comentário técnico por Gilberto Coelho Jr.

“O IBOV fechou no nono pregão seguido de baixa, mas não foi uma grande queda nesse período, cerva de 3,35%, mas é uma série bem ruim para o investidor. Uma perda dos 117.400 favorecerá teste dos suportes em 115.700 ou 111.700. O sinal de alta seria retomado com um fechamento acima dos 119.500, retomando também a média de 21 dias, com projeções em 123.000 ou 127.400.

O SP500 segue renovando mínimas anteriores, mantendo sinal de força da tendência de baixa de curto prazo. Uma perda dos 4.443 projetaria teste de suportes em 4.380 ou 4.328 O sinal de alta seria retomado com um fechamento acima dos 4.530 projetando de 4.610 a 4.835.

O dólar futuro está em tendência de alta de curto prazo e o fechamento acima dos 4.915 sugere teste de resistência em 4.962 ou 5.112. Uma perda dos 4.860 traria sinal de reversão para baixa mirando suportes entre 4.840 ou 4.727 em fundo recente.”

Juros

A curva de juros recuou mais nos vencimentos do meio da curva que atingiram abaixo dos 10%, após o IPCA de julho ter vindo abaixo da expectativa.

Câmbio e Commodities

O real se depreciou em semana de fortalecimento do dólar no mundo, com inflação ao produtor nos EUA ter vindo acima do esperado, aumentando a probabilidade de alta dos juros na próxima reunião do FED.

O barril de petróleo teve nova alta com principais países produtores segurando a produção.

Renda Fixa

As taxas de renda fixa continuaram a cair, com recuo da curva de juros e expectativas de inflação mais baixa. As emissões de crédito privado continuaram fortes e saindo a taxas bastante atraentes principalmente nas séries de IPCA+, saindo a IPCA+6,50% isentos de IR para pessoa física. Os spreads de crédito privado continuaram elevados, mas aos poucos vem fechando.

Leia também: Aprenda analisar os juros futuros

Perspectivas para a semana

No mercado local, teremos a continuidade dos balanços corporativos e desfecho da reforma tributária e fiscal no radar dos investidores, além de um possível reajuste no preço dos combustíveis dado a defasagem grande ao mercado internacional.

Já na parte internacional, as atenções se voltarão para a Ata do FOMC e dados da inflação no bloco europeu.

Ficou com alguma dúvida? Através do formulário abaixo, o nosso time de especialistas pode ajudar você a compreender melhor como adequar a sua carteira aos acontecimentos do mercado. Entre em contato e entenda melhor!