Arcabouço fiscal entra no radar do mercado no Brasil

Estados Unidos teme dificuldades no setor bancário após falência do SVB

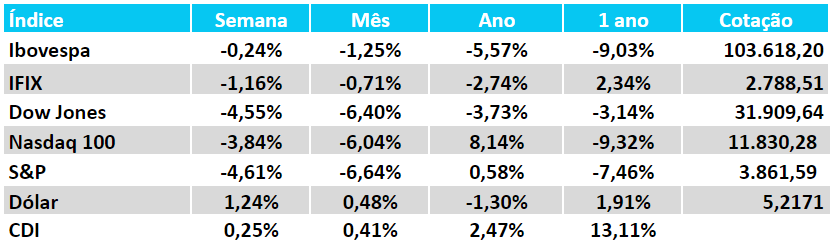

Nos Estados Unidos, as bolsas caíram após dados importantes do payroll e liquidação do banco Silicon Valley. Nesse cenário, o temor de contágio no sistema bancário pesou. Além disso, o Livro Bege de fevereiro mostrou que o mercado de trabalho seguiu sólido.

Os dados divulgados apresentaram cerca de 311 mil novas vagas criadas, acima dos 205 mil esperados. Apesar do número forte, o ganho hora trabalhado veio um pouco abaixo das expectativas e a taxa de desemprego teve leve alta.

Na Europa, o Produto Interno Bruto da zona do Euro no 4T22 veio a 1,8% na comparação anual, abaixo do esperado de 1,9% e recuando frente ao 3T22 de 2,3%. Na comparação trimestral apresentou estabilidade (0,0%). No velho continente, as vendas no varejo recuaram 2,3% ante -1,8% da expectativa na comparação anual.

Você quer entender melhor sobre investimentos? Faça seu cadastro gratuito na nossa área logada e tenha acesso a ebooks exclusivos sobre o tema clicando aqui.

Na China, a inflação ao consumidor na China teve deflação de 0,5% em fevereiro, contra +0,5% esperado, enquanto a inflação ao produtor recuou 1,4%, acima do esperado de -1,3%.

Cenário Local

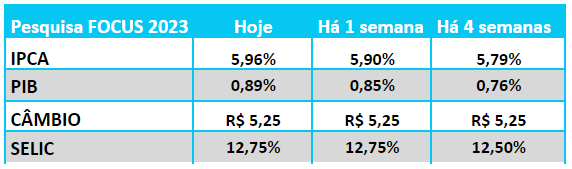

Os rumores de arcabouço fiscal crível e possibilidade de corte na Selic antes do esperado seguraram o mercado. O IGP-DI arrefeceu em fevereiro para 0,04%, contudo, o núcleo do índice manteve-se ainda pressionado.

Por fim, o IPCA de fevereiro subiu 0,84%, contra 0,78% esperado e os setores que puxaram foram: habitação (energia elétrica e gás), educação, saúde e cuidados pessoais. O Ibovespa trabalhou a semana com bastante volatilidade e encerrou a semana em queda leve em – 0,24% aos 103.618 pontos.

O principal driver da semana foi a política monetária do FED. Jerome Powell em sabatina no congresso dos EUA, alertou que estão preparados para voltar a aumentar os juros com objetivo de combate à inflação e ainda sinalizou que o aumento das taxas de juros por lá, podem ser ainda maiores do que o esperado, caso os dados de inflação e mercado de trabalho permaneçam fortes.

No radar corporativo, o grande destaque da semana foi Azul (AZUL4) que subiu 74%, após notícias de que está renegociando dívidas com os arrendadores de aviões, assim como GOL (GOLL4) que encerrou a semana em alta de 42%. Ambas as companhias afastam temores recentes sobre dificuldades e até mesmo receio de recuperação judicial.

Via (VIIA3) reportou balanço com resultados mais fracos que o esperado, e ainda houve renúncia de Helisson Lemos, VP de inovação digital, também contribuíram para piora da perspectiva nos investidores que acreditavam que Lemos era uma peça importante para o melhor desenvolvimento do marketplace da companhia.

Do lado negativo e trazendo grande volatilidade, a Hapvida (HAPV3), trabalhou em queda de 45% no mês, após dados reportados abaixo do mercado de lucro líquido e crescimento abaixo do esperado. A CSN caiu quase 13% após resultados virem abaixo do consenso.

Fluxo do investidor estrangeiro

No mês de março o fluxo é positivo em R$91,41 milhões, no ano positivo em R$10,96 bi. Nos últimos 10 pregões, o saldo foi negativo, com saída de R$892,14 milhões. Confira o comentário técnico da semana (Gilberto Coelho Jr. CNPI-T 832 – analista técnico da XP Investimentos):

Ibovespa – O Ibovespa está em tendência de baixa e fechou com nova queda após teste da média de 21 dias como resistência. Uma perda dos 103.100 favorecerá projeções em 101.000 ou 98.800. O IFR aponta para baixo reforçando o sinal de quedas. Um sinal de repique altista viria com um fechamento acima dos 105.075.

Dólar – O DOLJ23 após respeitar o suporte em 5.126. interrompendo o movimento de quedas. Fechou em alta pelo segundo dia e testou a média de 21 dias como resistência. Um novo fechamento em alta traria sinal de reversão da tendência de curto prazo para alta com projeções em 5.300 ou 5.350. O IFR aponta para cima favorecendo altas. A tendência de baixa seria retomada com a perda dos 5,172 projetando teste dos 5.110 ou 4.991.

SP500 – O SP500 está em tendência de baixa, perdeu uma linha de tendência de alta, a média de 21 dias e fechou novamente em queda, perdendo a mínima anterior. Abaixo dos 3.846 reforçaria o sinal de baixa com projeções em 3.760 ou 3.500. O IFR aponta para baixo favorecendo quedas, caso feche apontando para cima favorecerá repique altista por estar em sobrevenda. O sinal de alta seria retomado com um fechamento acima dos 3.940.

Commodities e Câmbio

As commodities tiveram recuos mais acentuados com temores de desaceleração global, após Federal Reserve sinalizar que poderá subir mais os juros se a economia dos EUA continuar a mostrar dados promissores de atividade.

Por outro lado, a seca na Argentina segue como preocupação devido ao país ser um importante produtor de bovinos e grãos (milho e soja).

O dólar recuou com expectativas positivas do plano fiscal do governo.

Leita também: Perder dinheiro: quais os principais erros dos investidores?

Juros

A curva de juros recuou em toda sua extensão com mercado prevendo um plano de arcabouço fiscal crível.

Renda Fixa

As taxas de renda fixa recuaram na semana com queda dos juros futuros e inflação implícita em leve recuo também. No entanto, papéis em IPCA+ crédito privado e NTNBs, continuaram em patamares elevados. Os Pré-fixados se mantiveram entre 14% e 15%, com os mais longos acima dos 15%.

Os dados do IPCA (+0,84%), acima do esperado, melhorarão a rentabilidade dos papéis em inflação, inclusive voltando acima do CDI.

Perspectivas para a semana

A próxima semana no Brasil as atenções se voltarão para o plano de arcabouço fiscal e taxa de desemprego.

No exterior, a inflação ao consumidor e produtor serão os destaques, além dos desdobramentos sobre o contágio da liquidação do banco SVB sobre outras instituições bancárias nos EUA.

Quer saber mais sobre como investir evitando perdas? Preencha o formulário abaixo que um especialista da nossa empresa parceira entrará em contato para ajudar com suas dúvidas.