Conheça o fundo que superou o ganho da renda fixa

AZ Quest XP Multi Max Prev Quali, o fundo multimercado que entregou desde o início 11,1% de rentabilidade

A AZ Quest é uma das maiores e mais renomadas gestoras independentes do país, conta com mais de 21 anos de história e patrimônio sob gestão de R$20 bilhões de reais. Recentemente, a XP Inc e a XP Private Equity adquiriram participação minoritária na Gestora, mantendo sua estratégia de “Asset Independente”.

O carro chefe dos Fundos de Previdência da Gestora é o AZ Quest Multi Max Prev, que possui uma equipe formada por 15 profissionais liderados pelo experiente Marco Mecchi, gestor com mais de 30 anos de mercado.

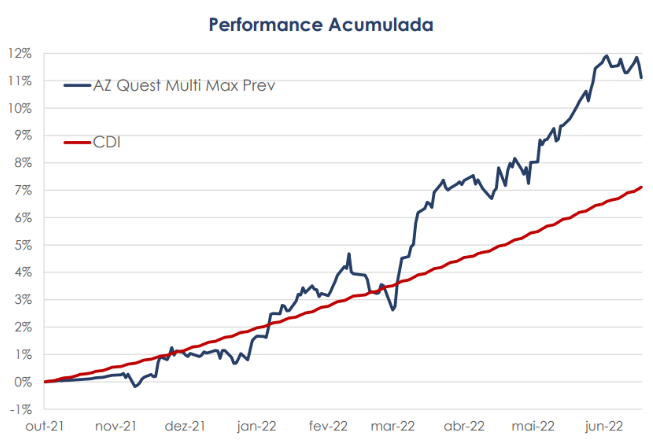

O Fundo entregou, desde a sua abertura, 11,1% de rentabilidade contra um CDI acumulado de 7,1% no mesmo período. Um início bastante promissor, ainda mais considerando que o Ibovespa, principal índice de ações do mercado brasileiro, e o S&P500 desabaram mais de 10% no mesmo período.

Quer ter acesso aos principais balanços de empresas listadas na B3? Faça o seu cadastro na plataforma iHUB Lounge, e confira já!

Para realizar essa performance, a equipe conta com gestão ativa, que é aquela na qual o gestor tenta superar a média do mercado com diferentes estratégias de investimentos, passando por renda fixa, juros, ações, mercado internacional e moedas. Sendo um Fundo de característica Multimercado bastante versátil, pode se adaptar a diferentes cenários macroeconômicos.

Desde o início, as posições em ações e juros internacionais foram as que mais ajudaram o Fundo a obter o bom desempenho e, em seguida, veio a performance do book de moedas. As três posições juntas contribuíram com mais de 90% da performance positiva da carteira.

Ao conversar com o gestor Marco Mecchi sobre o cenário atual e as posições do fundo, ele diz que os preços de mercado refletem condições econômicas que não víamos há décadas. Por um lado, a inflação global mais alta deve exigir mais juros, porém, a expectativa de possível recessão deve limitar uma contração muito dura. Ambas negativas para ativos de risco, então, vemos mais correções podendo vir a ocorrer.

Segundo o gestor, o Brasil está com ativos mais descontados do que no mundo desenvolvido, como: juros, Bolsa de valores e o câmbio. Porém, incertezas trazidas pela política econômica e pelo cenário eleitoral devem limitar uma boa performance.

No entanto, as posições não dependem destes fatores. Nos juros locais, por exemplo, o mercado precifica um corte da Selic mais rápido do que o previsto. Sendo assim, a posição de juros no Brasil vai nesse sentido. No internacional, estamos tomados em juros alemães, por exemplo.

Nas ações, temos posições vendidas na Bolsa da Alemanha e compradas na Bolsa da China. São operações de valor relativo, apostando no diferencial de performance entre essas duas bolsas.

Leia também: Small Caps que podem multiplicar-se em até três vezes!

Baixa correlação com outros Fundos da indústria

Para montar uma carteira com uma boa otimização em termos de diversificação, o investidor tem que se atentar à correlação entre os ativos do portfólio. Uma correlação baixa significa que determinados ativos podem oscilar de forma diferente em um mesmo momento de mercado, ajudando a diminuir a volatilidade da carteira e uma potencial baixa abrupta em um período específico.

Quanto mais perto de 100, mais correlacionado é o ativo. Analisando os principais fundos da indústria, é possível observar que o Fundo mais correlacionado, que seria o Fundo Verde, chega a 51 e o menos correlacionado é o XP Macro Plus com -2.

Ou seja, um investidor poderia ter como estratégia manter estes fundos na carteira junto com o AZ Quest XP Multi Max, e o portfólio estaria bem balanceado e sem “repetir figurinhas”.

Informações técnicas sobre o Fundo

É possível encontrar o fundo na plataforma da XP e está disponível apenas para investidores de perfil qualificado, ou seja, que declaram possuir mais de 1 Milhão de reais em valores financeiros.

Possui taxa de administração de 2% ao ano e cobra taxa de performance de 20% sobre o que exceder o CDI. Aplicação inicial mínima de R$500,00 e aportes mensais de R$100,00. Para resgates, o período de cotização é de 22 dias úteis e o de liquidação é de 1 dia útil após cotizar.

O ponto interessante é que, por se tratar de um fundo de previdência, não possui “come cotas”, que é a antecipação de imposto de renda que acomete fundos multimercados e de renda fixa a cada seis meses.

Além disso, caso o investidor opte pela Tabela Regressiva, o imposto mínimo pode chegar a 10%, a menor alíquota existente.

Antes de investir, é importante consultar um especialista. Preenchendo o formulário abaixo, um assessor da iHUB Investimentos, empresa parceira do iHUB Lounge, poderá te ajudar a construir uma carteira ideal para o seu perfil.