Mercado espera queda da Selic nesta semana

Balanços da Apple e Amazon são aguardados durante a semana

O Ibovespa ficou de lado na semana que antecede o COPOM, com resultados corporativos mistos no mercado local. Apesar disso, a deflação do IPCA-15 fez subir as apostas em corte de 50 pontos na Selic na próxima quarta-feira (02/08). Em Wall Street, os balanços subiram acima do esperado de Techs nos EUA.

Nos Estados Unidos, o Federal Reserve (FED) subiu os juros em 25 pts, para o intervalo de 5,25% – 5,5%, no entanto, o presidente do FED não sinalizou que irá subir na próxima reunião. A autoridade deixou em aberto a possibilidade de novas altas se for preciso.

O PIB do 2T23 revisado subiu 2,4%, contra 1,8% anterior na terra do Tio Sam. O indicador foi puxado pelo consumo interno mais forte, enquanto as exportações contribuíram negativamente. Além disso, a inflação nos EUA subiu 0,3% em junho, abaixo dos 0,50% previstos. O núcleo da inflação ficou em +4,1%, abaixo dos 4,6% anteriores.

Na Europa, o Banco Central Europeu subiu 25 pts para 3,75% a.a os juros no bloco europeu, justificando a inflação em patamares altos na região. Contudo, sinalizou uma possibilidade de pausa dado que há alguns meses a inflação no bloco está arrefecendo aos poucos.

O iHUB Lounge possui uma área exclusiva com e-books e planilhas para você multiplicar os ganhos como investidor. A sua entrada na plataforma é gratuita clicando aqui!

Cenário Local

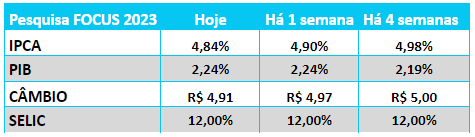

O IPCA-15 no Brasil recuou 0,07% em junho, caindo mais do que a expectativa de -0,03%. O indicador foi impactado principalmente pelo grupo alimentação e habitação, já transporte e despesas pessoais foram os setores que seguraram uma queda maior do índice. A taxa de desemprego (PNAD) recuou para 8% no 2T23, abaixo dos 8,8% do 1T23.

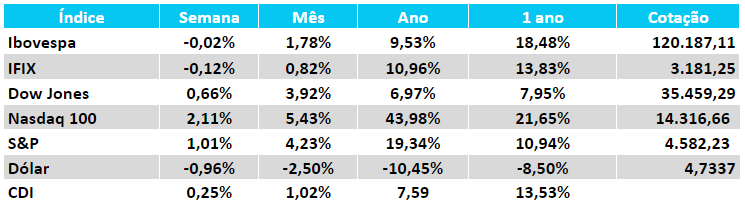

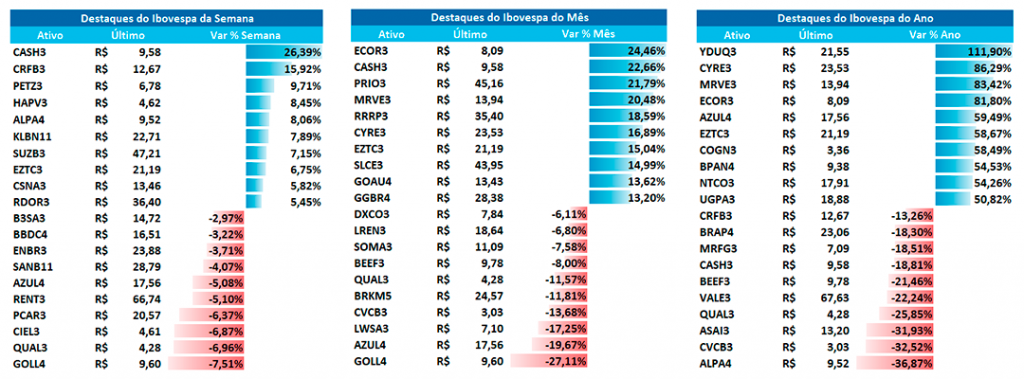

Na semana passada, o Ibovespa apresentou um comportamento inverso em relação aos principais índices internacionais, fechando com uma leve queda de -0,02% e terminando a sexta-feira (28) com 120.187 pontos.

Durante esse período, o mercado financeiro esteve atento a uma série de indicadores importantes, tanto relacionados à atividade econômica e ao consumo, quanto às projeções de inflação, que devem influenciar a próxima decisão do Comitê de Política Monetária (Copom), marcada para a próxima semana.

Um ponto de destaque foi a divulgação dos resultados do segundo trimestre de 2023 por empresas relevantes, o que contribuiu para aumentar o interesse dos investidores. Além disso, os investidores mantiveram um olhar vigilante sobre os próximos passos do Ministério da Fazenda, que está buscando definir um pacote de medidas visando alcançar a meta de zerar o déficit fiscal até 2024.

No contexto macroeconômico, a semana foi marcada pela relevância de diversos indicadores no cenário doméstico, bem como pelas decisões de juros nos Estados Unidos e na Europa. Faltando poucos dias para a próxima reunião do Copom, o mercado concentrou-se na divulgação dos dados de inflação, buscando maior clareza sobre a possibilidade de um corte de 25 ou 50 pontos-base por parte do Banco Central.

O IPCA-15, considerado uma prévia da inflação, registrou uma desaceleração de -0,07%, acima das expectativas do mercado, influenciado diretamente pela redução nos preços da energia elétrica residencial (-3,45%), após a incorporação do Bônus de Itaipu nas faturas de julho. Adicionalmente, a inflação de serviços também desacelerou, apresentando queda de -0,40%. O IGP-M seguiu a tendência, registrando nova queda de 0,72% em julho, conforme esperado.

Esses dados de inflação e atividade levaram o mercado a aumentar as probabilidades de um corte de juros mais agressivo pelo Banco Central, com expectativas de redução de 50 pontos-base. Por outro lado, os números sobre o mercado de trabalho mostraram um enfraquecimento, com a taxa de desemprego atingindo 8% e a criação de empregos formais ficando abaixo do esperado, registrando 157 mil vagas (exp. +162 mil).

Na próxima semana, os mercados devem permanecer atentos à primeira reunião do Copom no segundo semestre, agendada para os dias 1º e 2 de agosto, onde a equipe de Economia da XP projeta um corte de 25 pontos-base na taxa de juros.

No cenário corporativo, a divulgação dos resultados do segundo trimestre de 2023 teve grande impacto no desempenho do Ibovespa durante a semana passada. Os balanços das empresas, especialmente da Vale e Petrobras, foram os principais impulsionadores do mercado.

Os dados da mineradora ficaram em linha com as expectativas, embora o anúncio da venda do stake de 13% da operação de Base Metals tenha sido um ponto de atenção. A pressão de custos para o segundo trimestre foi um destaque negativo, levando a empresa a revisar seu guidance de C1 para 2023 de US$ 20-21/t para US$ 21,5-22,5/t, atribuindo a valorização cambial como principal fator.

No caso da Petrobras, a empresa contribuiu para o sentimento negativo dos investidores na última semana, com perspectivas de contração em sua geração de caixa trimestre a trimestre e novas críticas do Executivo sobre sua política de preços.

Temporada de balanços – o que esperar das empresas brasileiras?

O último trimestre de 2023 trouxe uma perspectiva mais positiva para as ações brasileiras, após um desempenho inferior em relação aos mercados globais no primeiro trimestre do ano. As incertezas políticas e fiscais que pressionaram os ativos brasileiros diminuíram ao longo do tempo.

No entanto, as expectativas para a temporada de resultados são mistas. Embora os mercados tenham começado a precificar um cenário mais otimista durante o segundo trimestre, as projeções para os balanços das empresas não são muito favoráveis.

Segundo a XP Investimentos, as empresas cobertas pelo seu time de pesquisa devem apresentar uma contração agregada de aproximadamente 37% nos lucros por ação em comparação ao ano anterior, -24% nos lucros operacionais e -2% na receita. A XP Investimentos analisa alguns setores específicos:

Tecnologia, Mídia e Telecomunicações (TMT): A maioria das empresas desse setor deve apresentar resultados positivos, mesmo enfrentando alguns desafios no trimestre. Empresas de tecnologia, como TOTS3 e LWSA3, são esperadas para reportar sólido crescimento de receita e lucros. Enquanto no setor de telecomunicações, TIMS3 e VIVT3 devem registrar crescimento de receita e expansão de margens.

Shoppings e Propriedades Comerciais: O Research XP prevê um aumento de vendas em torno de um dígito e crescimento do SSR acima da inflação, embora a comparação com o ano anterior seja mais difícil devido à base forte. A empresa Multiplan é apontada como um destaque, com um aumento de 16% no FFO (Fluxo de Caixa Operacional), impulsionado por benefícios fiscais relacionados à distribuição de IoE (Income on Equity).

Transportes: A perspectiva é positiva para a Santos Brasil, devido à dinâmica tarifária positiva após a renegociação contratual com a Maersk, compensando os volumes fracos do trimestre. Também é esperado um trimestre positivo para a Rumo, com volumes apresentando uma tendência positiva após um período menos afetado por problemas operacionais e um forte desempenho de yield.

Varejo: O 2T23 deve trazer resultados fracos para o setor de varejo, uma vez que o poder de compra continua pressionado, a base de comparação é desafiadora e há efeitos pontuais relacionados ao clima para varejistas de moda. No entanto, varejistas de alta renda devem apresentar um crescimento resiliente, apesar do desafio das fortes bases de comparação que afetam as margens.

Bancos e Mercado de Capitais: Os grandes bancos brasileiros devem ter um segundo trimestre misto, considerando um cenário macro ainda abaixo do ideal. O Banco do Brasil e o Itaú devem manter a trajetória positiva de crescimento da carteira de crédito e o controle marginal da inadimplência, apesar das bases de comparação difíceis. Por outro lado, espera-se outro trimestre desafiador para o Santander e o Bradesco.

XP destaca em relatório: Momento de oportunidade

“Acreditamos que a divulgação da temporada de resultados pode abrir portas para oportunidades de alocação em bolsa brasil, visando o curto prazo. Vemos que, apesar de um trimestre desafiador, a retomada de risco junto a perspectivas de cortes na Selic, desaceleração de juros, avanços nos dados de crescimento e desaceleração da inflação local devem corroborar para a melhora da percepção em Renda Variável. Como conclusão, identificamos um Risco/Retorno positivo para que o segmento no Brasil tenha um desempenho favorável no cenário que projetamos para os próximos anos.”

Fluxo estrangeiro

No mês de julho, até dados divulgados de 27/07, o fluxo estrangeiro para a Bovespa está positivo em R$ 5,657 bilhões e no ano de entrada de R$ 22,675 bi.

Comentário Técnico – Por Gilberto Coelho Jr

O IBOV fechou estável perto da mínima anterior, mantendo risco de realização de curto prazo. Abaixo dos 119.700 podem ser testados suportes em 115.700 ou 111.500. A tendência de alta seria retomada com a superação dos 123.010 projetando de 127.700 a 132.300.

O SP500 está em tendência altista definida pelas médias móveis de 21 e 200 dias e acima dos 4.607 teria projeções entre 4.730 e 4.985. O sinal de realização seria dado por um fechamento abaixo dos 4.528 mirando suportes em 4.470 ou 4.330.

O dólar futuro segue renovando mínimas do ano, com projeções em 4.655 ou 4.533. Teria sinal de repique altista fechando acima dos 4.445 mirando resistências entre 4.810 ou 4.863.

Juros

A curva de juros teve leves recuos na parte curta e média da curva, com deflação de IPCA mais forte que o esperado, já os vencimentos mais longos ficaram “de lado”, mas com oscilações devido a semana de FED e espera de COPOM.

Commodities e Câmbio

O barril de petróleo subiu após o FED ter sinalizado que poderá não subir os juros na próxima reunião. O Real teve mais uma semana de apreciação com fraqueza do DXY em meio ao fortalecimento do iene, após o banco central japonês ter flexibilizado no comunicado.

Leia também: Marco Cambial, quais os impactos da nova medida?

Renda Fixa

As taxas de renda fixas pouco oscilaram, dado que a curva de DI não oscilou tanto. Os Spreads de crédito privado continuaram elevados e emissões de empresas AAA, AA continuam a sair no mercado a taxas bastante atrativas em pré-fixados, CDI+ e IPCA+.

Perspectivas para a semana

No lado externo, o principal indicador macro será o payroll nos EUA e a inflação ao consumidor na Europa, assim como o balanço da Apple e Amazon. A semana terá o COPOM como o principal evento, no qual os agentes esperam o início da flexibilização da política monetária do BC.

Além disso, teremos balanços da Petrobras, Bradesco, Ambev e outros. Por fim, o Congresso voltará do recesso e a expectativa é quanto a finalização da votação do arcabouço fiscal e reforma tributária.

Ficou com alguma dúvida sobre o cenário atual? Através do formulário abaixo, o nosso time de especialistas pode ajudar você a compreender melhor como adequar a sua carteira aos acontecimentos do mercado. Entre em contato e entenda melhor!