Investimentos no primeiro trimestre: o que esperar nos próximos meses de 2022?

Confira detalhes sobre oportunidades daqui para frente

O 1º trimestre de 2022 foi marcado principalmente por dois temas que ganharam a atenção dos investidores no mundo:

1) Especulações quanto a magnitude de futuras altas dos juros americanos;

2) Preocupações quanto ao conflito entre Rússia e Ucrânia e seus efeitos nos preços das matérias primas.

Quanto ao primeiro tópico, tivemos o aumento de 0,25% dos juros nos EUA na metade de março, e agora o debate se concentra no patamar que pode chegar até dezembro.

Durante muito tempo os mercados desenvolvidos operaram com os juros próximos de 0%, em alguns casos até estavam negativos, porém, com o avanço da inflação mundial, se faz necessário um ajuste monetário mais rígido.

A dúvida é como a economia vai digerir este novo cenário, que pode trazer consigo um ambiente de negócios mais avesso ao risco, e até mesmo a possibilidade de uma nova crise mundial já é especulada.

O segundo tema apimenta mais as análises, pois coloca em risco o abastecimento global de petróleo e gás, principalmente na Europa. Exclui umas das maiores economias do mundo, a Rússia, do xadrez econômico e ainda coloca em xeque toda a globalização promovida no último século. Difícil traçar prognósticos precisos com tantas variáveis.

Ainda assim, o mês de março foi de alívio para as bolsas, com o S&P500 e Nasdaq subindo mais de 3%, contudo, o fechamento do Primeiro Trimestre de 2022 foi negativo em quase 5%.

Leia também: Como investir nas bolsas americanas?

E o Brasil com isso?

Atualmente, temos um ambiente de forte inflação. O IPCA está rodando acima dos 10% no acumulado em 12 meses e, com isso, o aperto nos juros deve persistir, fazendo com que a Selic tenha chances de chegar a 12,75% já na próxima reunião em maio.

No entanto, o ambiente dos ativos de risco caminhou muito bem, com o Ibovespa subindo 6,06% somente em março, e no ano de 2022 já acumula alta de 14,5%, sendo este o melhor desempenho de uma bolsa de valores no mundo.

Este fato se deve a uma forte entrada de dólares na B3. Foram quase R$90 bilhões em três meses, muito acima da média dos últimos anos. O dólar recuou e atingiu a marca de R$4,70 no início de abril de 2022.

Se este panorama persistir podemos ver um arrefecimento da inflação no médio prazo, uma vez que boa parte dos preços de produtos consumidos no país são cotados em dólar.

De forma indireta, o Brasil parece estar sendo “beneficiado” com o conflito no leste europeu por alguns fatores:

1) Alta das matérias-primas: O Brasil é reconhecidamente um grande produtor de alimentos, petróleo e metais. Se o preço desses produtos está em alta no mundo, é natural a bolsa se valorizar, pois favorece seus termos de troca, e até mesmo é visto como um Hedge (proteção) contra a inflação global.

2) A Rússia é considerada um país emergente, e com o seu “cancelamento” nos mercados financeiros, os investidores que desejam investir nesta classe precisam mirar outros locais, por que não o Brasil que está longe dos conflitos e tem uma produção de bens semelhante?

3) O mercado nacional, considerando bolsa e moeda (Real), vinham apanhando fortemente desde o início da pandemia em 2020. O Ibovespa ficou na lanterna por muito tempo e a moeda brasileira foi considerada a mais desvalorizada entre os países do G20.

As ações estavam e ainda estão sendo negociadas a múltiplos abaixo da média, o que sugere que, como um todo, os valores estavam baratos perante o mundo.

Parece que os “gringos” estão aproveitando os preços muito convidativos na B3, e estão navegando por um cenário macro mais favorável ao Brasil.

Outro aspecto que pode “proteger” este fluxo externo é o fato dos juros locais estarem bem acima dos EUA. Isso é um grande fator que pode segurar o câmbio local em eventos mais especulativos, o custo de oportunidade com 12% de juros anual não é de se jogar fora em um mundo desenvolvido que oferece entre 0% a 2% ao ano.

Quer saber mais sobre investimentos de forma gratuita? Faça o seu cadastro em nossa área logada, e aproveite!

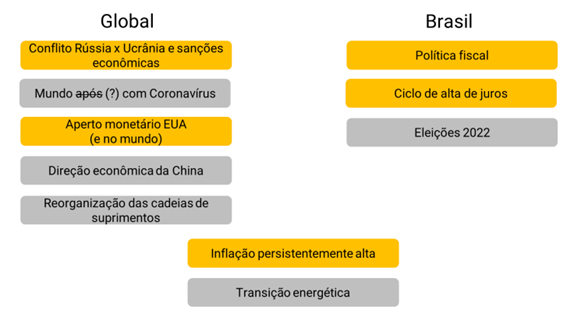

Mapa de riscos

Como foram os investimentos no primeiro trimestre de 2022?

Os mais penalizados investimentos no primeiro trimestre foram os fundos internacionais, principalmente os dolarizados. Por exemplo, a bolsa americana acumula uma queda de quase 25%.

Os fundos multimercados e de ações locais tiveram um excelente desempenho, o que demonstra que souberam navegar em um ambiente local mais favorável apesar dos fortes saques ocorridos ao longo de 2021. O IHFA subiu 3,55% em março.

Papéis de Renda Fixa atrelados ao IPCA na sua maioria tiveram um mês de bons ganhos.

Quais tipos de investimentos podem mais se beneficiar nos próximos meses segundo os analistas?

Aproveitando que a alta da inflação deve continuar por mais tempo, a área de análise da XP destaca o Tesouro IPCA+, com vencimentos mais longos, a partir de 2030.

Além disso, também destacam que existem oportunidades na bolsa brasileira quando se observa a relação preço e lucro, que mede o quão caro ou barato pode estar uma ação, sinalizando um considerável desconto.

Do lado negativo, recomendam reduzir posições no mercado global de ações, principalmente EUA e Europa, além de manter como ponto de atenção os ativos dolarizados, que devem continuar sofrendo devido à forte valorização do real que vem ocorrendo.

Abaixo, confira os principais indicadores do mercado financeiro em março de 2022.

? CDI: +0,92%

? Poupança: +0,60%

? IPCA: +1,62%

? Ibovespa: +6,06%

? S&P 500: +3,58%

? Nasdaq:+3,41%

? Ouro:+2,55%

? Bitcoin:+5,41%

? Dólar: -7,81%

? IHFA: +3,55%

? IFIX: +1,39%