Ibovespa beirando os 120 mil pontos: qual o futuro da economia?

Com nova alta do Ibovespa e reunião do Copom, semana promete informações importantes para o Brasil

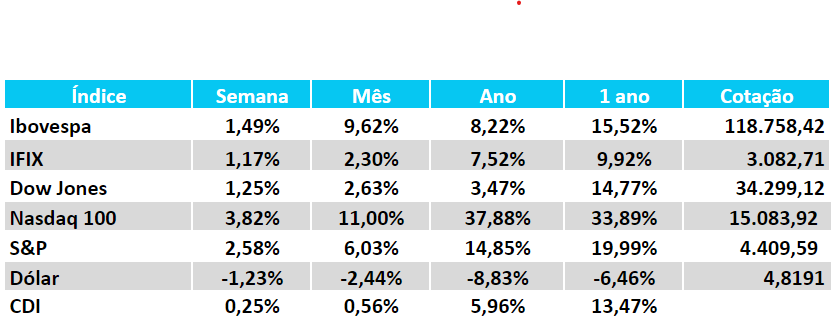

O Ibovespa subiu apoiado pela perspectiva positiva no rating do Brasil pela S&P e fluxo de +R$6 bilhões de investimento estrangeiro na B3. No entanto, o comunicado do FED, de possível novo aumento de juros na próxima reunião, limitou os ganhos nas terras tupiniquins.

Em Wall Street, as bolsas subiram, mesmo com o comunicado do FED causando instabilidade. A inflação ao consumidor nos Estados Unidos subiu apenas 0,1% em maio, contrariando os +0,2% esperados por analistas, acumulando 4% em 12 meses, abaixo dos 4,9% em abril.

A inflação ao produtor registrou queda de 0,3% em maio e no acumulado de 12 meses, o indicador registrou alta de 1,1%. A produção industrial também recuou 0,2% em maio, vindo abaixo da expectativa de +0,1%.

Na Europa, o Banco Central Europeu subiu em 25 pts para 3,25%, com a inflação ainda sendo o principal risco no bloco europeu.

Aprenda mais sobre investimentos fazendo o cadastro gratuito na nossa área logada clicando aqui.

Enquanto no continente asiático, o Banco Central Chinês cortou a taxa de juros em 0,10%, para 1,90% para os empréstimos de curto prazo, além de injetar novamente liquidez na economia.

Cenário Local

As vendas do varejo subiram 0,1% em abril, abaixo da expectativa de mercado (0,2%). No ano, os dados mostraram alta de 1,9% aqui no Brasil. O setor de serviços recuou 1,6% em abril, pior do que o esperado de -0,5% e com o setor de transporte pesando. Além disso, o IGP-10 caiu 2,20% em junho, acumulando -4,14% no ano.

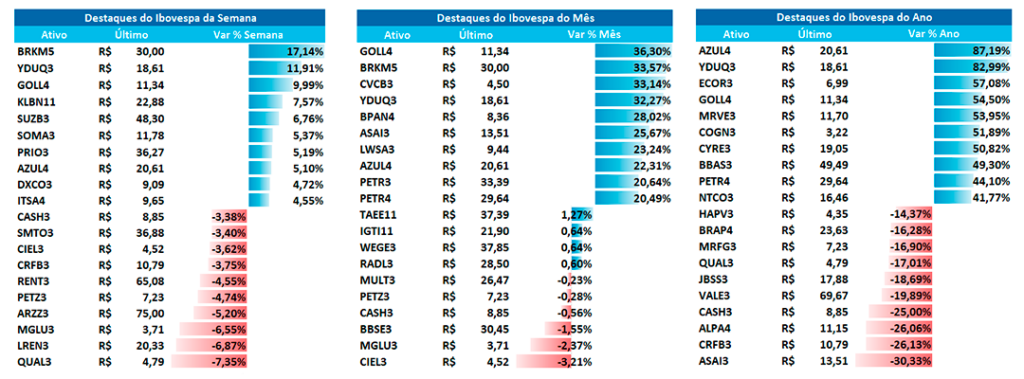

O Ibovespa encerrou a semana em alta de 1,49% aos 118.758 pontos, sendo a oitava semana seguida de alta. Com destaque para a melhora da perspectiva do Brasil de estável para positiva, revisada pela S&P Global.

O mercado não estava esperando esta reavaliação e reagiu com positividade, esta revisão não ocorria desde 2019. Segundo a agência, essa mudança reflete uma maior confiança de que políticas monetárias e fiscais estáveis, possam beneficiar as perspectivas, ainda baixas, do PIB brasileiro.

O fluxo estrangeiro está retornando com força nos últimos dias, também ajudou o Ibovespa a manter-se em alta e tivemos uma semana de vencimentos, índice na quarta e vencimento de opções de ações na última sexta-feira.

No cenário corporativo, o destaque é para Braskem (BRKM5), em rumores de uma possível venda da companhia. No lado negativo, o destaque foi para Lojas Renner (LREN3), com corte de recomendação pelo Citibank.

Fluxo estrangeiro

O mês de junho tem sido de forte fluxo estrangeiro para a bolsa, sendo o mês com maior entrada neste ano, sendo o volume até o dia 15/06 positivo em R$7,323 bi. No ano, o fluxo está positivo em R$14,201 bi.

Comentário técnico por Gilberto Coelho Jr.

O IBOV fechou a semana reforçando a tendência de alta definida pelas médias de 21 e 200 dias e vai se aproximando de um topo nos 120.750, que se for superado, projetará teste dos 128.500 ou 136.600. O sinal de alta perderia força para uma possível realização com uma perda dos 118.000 mirando 113.000 ou 109.000.

O SP500 está em tendência de alta pelas médias de 21 e 200 dias e segue renovando máximas anteriores. A projeção de 4.450 foi tecnicamente alcançada e o fechamento com uma “Estrela cadente” junto ao IFR sobrecomprado aumentam a chance de alguma realização. Acima dos 4.450 renovaria sinal de altas com projeções em 4.650 ou 4.800 em topo histórico. O sinal de correção ganharia força abaixo dos 4.400 mirando suportes em 4.250 ou 4.050.

O DOLN23 está em tendência de baixa pelas médias de 21 e 200 dias e após 11 pregões seguidos, não renovou sua mínima anterior pela primeira vez, o que alerta para possível repique de alta. Uma perda dos em 4.808 favorecerá retomada das quedas com projeções em 4.760 ou 4.600 por Fibonacci. O sinal repique ganharia força acima dos 4.861 mirando repique nos 4.915 ou 4.970. O IFR em sobrevenda e apontando para cima aumenta o alerta para repiques de alta.

Juros

A curva de juros teve volatilidade na semana entre a perspectiva positiva do rating soberano do Brasil pela Standard & Poors, e oscilação dos treasuries norte-americanos. IBC-BR +0,56% em abril (prévia de leitura do PIB) mostrou também a resiliência da atividade econômica do Brasil no início do 2T23.

Leia também: Primeiro semestre 2023: A economia retomou?

Câmbio e Commodities

O real teve mais uma semana de apreciação frente ao dólar, acompanhando o movimento das principais moedas e intensificando a variação devido ao upgrade de perspectiva de rating pela S&P.

As commodities fecharam em posições mistas, com a volatilidade dos mercados.

Renda Fixa

As taxas de renda fixa também ficaram estáveis, em semana de volatilidade dos DIs.

Perspectivas para a semana

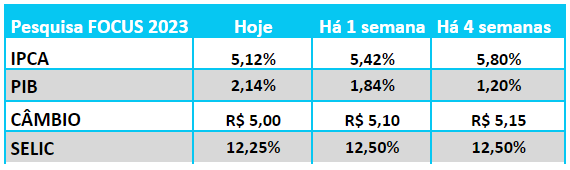

No mercado local teremos o Copom (21/06), como mercado esperando a manutenção da Selic, mas com mudança no comunicado e preparando terreno para o primeiro corte em agosto.

A melhora de perspectivas de rating Brasil e mais uma queda nos combustíveis fazem os agentes reverem as expectativas do IPCA para baixo e do câmbio também, ambos podem ser fatores importantes para o Copom.

No mais, o arcabouço fiscal será votado no CAE na terça-feira e enviado a plenário para aprovação. Uma série de dirigentes do FED discursarão ao longo da semana. Os feriados nos EUA e na China tiram a referência dos preços de commodities.

Antes de investir, é sempre importante consultar um profissional. Preencha o formulário abaixo e entenda como proteger os seus investimentos de grandes perdas. Após enviar a sua mensagem, um especialista da nossa empresa parceira entrará em contato.