O que muda com a tributação de investimentos no exterior?

Conheça a MP 1.171 que altera a regulamentação de tributos para investimentos no exterior

Recentemente, por meio da Medida Provisória (MP) 1.171, o Governo Federal determinou que, a partir de 2024, a tributação nos investimentos fora do país sejam taxados pelo Imposto de Renda na Pessoa Física (IRPF).

Dessa forma, diante da nova modalidade de tributação de investimentos no exterior a partir do próximo ano, surgem diversas incertezas entre os investidores brasileiros, os quais questionam se, mesmo com a possibilidade novas alíquotas, ainda seria vantajoso investir fora do país.

No presente momento, o investidor brasileiro que aloca seus recursos no exterior tem apenas dois impostos a serem quitados, caso seus investimentos sejam qualificados, sendo elas: imposto sobre ganho de capital e imposto sobre rendimentos.

Ganho de capital

No que concerne ao imposto sobre ganho de capital, é válida a isenção de tributação nos investimentos de pequeno porte. Em outras palavras, os ganhos obtidos com a venda, resgate ou liquidação de bens no exterior que não ultrapassarem R$35 mil em um único mês estarão livres de tributação, ou R$20 mil, se forem ações negociadas em mercado de balcão.

Quer saber onde investir o seu dinheiro? Faça o seu cadastro em nossa área logada e descubra possibilidades gratuitamente clicando aqui agora.

Do contrário, se faz necessário pagar o imposto sobre o lucro obtido, onde o investidor estará sujeito à incidência do Imposto de Renda, sendo tributados em 15%. Caso o investidor não faça o pagamento do imposto devido, poderá ser sujeito a juros e multa, além de ter o CPF cadastrado na dívida ativa da União.

Imposto sobre rendimentos

Na obtenção de rendimentos na forma de renda, como dividendos e aluguéis de imóveis, o imposto a ser pago é dos Estados Unidos, e não do Brasil. Isso ocorre porque há um acordo de reciprocidade entre os países, permitindo que a taxa brasileira seja compensada pela americana.

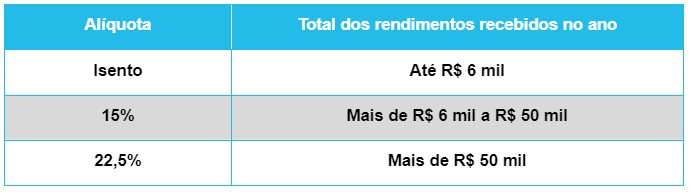

Dessa forma, a tributação nos investimentos ocorre por meio da tabela progressiva do Imposto de Renda, com taxas que oscilam de 7,5% a 27,5%, de acordo com o valor recebido mensalmente, com uma faixa de isenção, como exposto na tabela abaixo.

Sobre a MP 1171

O governo emitiu a Medida Provisória 1171 visando ampliar a faixa de isenção de Imposto de Renda para pessoas físicas que ganham até dois salários mínimos. Como contrapartida à queda na arrecadação resultante dessa mudança, os investimentos realizados no exterior serão tributados, o que deve gerar R$6 bilhões para os cofres públicos em 2025.

É importante destacar que a medida provisória que altera a tributação nos investimentos ainda precisa ser aprovada pelo Congresso e passará a vigorar a partir de 1º de janeiro de 2024. Sendo assim, ela não terá efeito retroativo, ou seja, só se aplicará aos rendimentos obtidos a partir de 2024.

No entanto, caso o investidor possua investimentos no exterior anteriores a 2024 e queira enquadrá-los nas novas regras, poderá se beneficiar pagando Imposto de Renda de 10% sobre os rendimentos obtidos até 31/12/2023.

Por fim, conforme a MP 1171, entre as aplicações financeiras negociadas no exterior que serão taxadas, estão:

- Apólices de seguro;

- Certificados de depósitos

- Cotas de fundos de investimento (ETFs);

- Certificados de investimento ou operações de capitalização;

- Depósitos bancários;

- Depósitos em cartões de crédito;

- Dividendos ou lucros sobre capital próprio;

- Fundos de aposentadoria ou pensão;

- Instrumentos financeiros;

- Títulos de renda fixa e de renda variável;

- Trusts e fundos de trusts;

- Vendas de ações no mercado secundário;

- Aplicações no exterior com rendimentos a partir da flutuação cambial do dólar para o real.

Mudanças na tributação

De acordo com a MP 1171, caso o investidor que tiver ganho de capital pela da venda de ações no mercado externo ou receber dividendos e juros, o mesmo será tributado da mesma forma.

Em outras palavras, as tabelas progressivas de rendas tributáveis e de ganhos de capital dão lugar a uma única tabela progressiva simplificada.

Dessa forma, se o investidor tiver, por exemplo, doze retiradas de rendimento de R$ 5 mil, no ano estará livre de impostos no momento em que o rendimento for creditado, no entanto, na declaração anual, esses valores serão adicionados, totalizando R$ 60 mil, o qual automaticamente o enquadrada na alíquota de 22,5%.

Assim, com a nova tributação nos investimentos, valores que antes estavam isentos ou eram tributados em alíquotas mais baixas agora podem estar sujeitos a tributação mais elevada.

Em suma, a tributação nos investimentos é apenas um dos fatores que os investidores devem considerar em suas estratégias de investimento e nunca deve ser o único critério para decidir onde investir.

Antes de investir, é importante consultar um especialista. Preenchendo o formulário abaixo, um assessor da iHUB Investimentos, nossa empresa parceira, poderá te ajudar a construir uma carteira ideal para o seu perfil.